「年度观察」第24期:小米加速国际化,AIoT搭建万物互联网生态

时间:2019-12-16 来源:互联网 浏览量:539

2019年中国5G商用正式启幕,同时全球范围内新一轮科技产业周期加速开启,在此背景下,六合咨询新增“年度观察”栏目,将围绕互联网与科技行业发展情况,基于数据进行长期跟踪、对比研究,通过数据的变化,更深入解读科技产业周期发展脉络,前瞻性洞察行业本质与发展趋势,同时进一步完善底层、体系化研究框架,持续提升研究深度与广度。

“年度观察”栏目内容,包括宏观与行业发展概览,广告、电商、游戏、视频、终端、5G、区块链、消费等细分领域发展情况介绍,及苹果、微软、亚马逊、Google、Facebook、华为、阿里、腾讯等国内外科技企业巨头最新动向等系列报告,并计划自2019年起,以年度为周期,持续更新迭代,希望大家enjoy。

六合咨询第343家公司363篇研报

全文5,365字

预计阅读10分钟

小米布局“手机+AIoT”双引擎战略,将印度成功经验复制到印尼、西欧

公司布局“手机+AIoT”双引擎战略,智能手机业务采用多品牌策略,AIoT(AI+IoT)即人工智能+物联网平台,随着5G逐步商用,布局AIoT更多创新应用。公司2011年8月16日发布1,999元小米1手机,定位发烧友级高品质智能手机,主打高配低价;2013年7月13日,推出红米品牌,瞄准千元内手机市场,推出售价仅799元的红米1,双卡双待,具有超高性价比,促进中国智能手机迅速普及。2013年,小米以手机为中心孵化生态链,2019年9月,小米IoT平台已连接2.1亿台智能设备。

公司智能手机业务采用多品牌策略,小米专注中高端与新零售,红米Redmi死磕性价比与电商,占据多维度市场空间。2019年1月,公司将小米与Redmi(红米)作为独立运营品牌,小米品牌专注先进技术研发,立足中高端市场、立足线上线下融合的新零售渠道。Redmi品牌追求极致性价比,并专注在线渠道。公司更推出黑鲨、美图、POCO品牌手机,分别主要面向游戏、女性、科技爱好者等垂直群体。多品牌策略可更有效地服务不同用户群,进一步扩大用户基数。

公司公告,2019年Q3智能手机销量3,210万部,根据Canalys数据,公司2019年Q3在全球智能手机出货量市场占有率为9.2%,排名第四,其中红米Redmi Note 7是2019年Q3按全球出货量计,销量最高的中国品牌手机。2019年“双11”,公司全平台支付总额,在中国市场超过61亿,其中天猫旗舰店支付总额超过21亿,支付总额从2013年首次参加“双11”,连续7年在天猫平台品牌旗舰店中排名第一。

红米Note 7

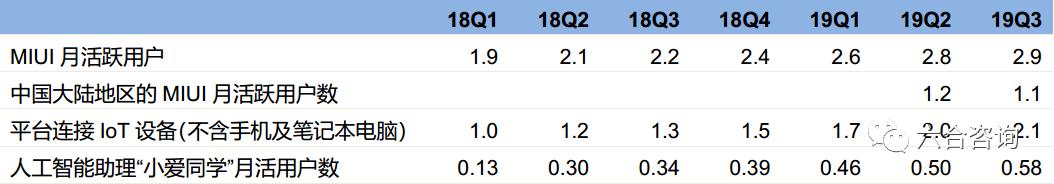

公司平台用户量与接入平台设备数保持快速增长,AIoT平台生态不断壮大。截至2019年9月,全球MIUI(小米基于安卓的自主操作系统)月活用户数达到2.9亿(+29.9%),公司IoT平台已连接IoT设备(不包括手机、笔记本电脑)数量达到2.1亿台(+62.0%),人工智能助理“小爱同学”月活用户数5,790万(+68.6%),米家APP(公司旗下智能硬件管理平台)月活用户3,210万,其中非小米手机用户占比63%。

公司继续加强AIoT平台设备间的互联互通,通过完善软硬件生态,提升用户粘性。公司广泛布局未来人工智能+物联网生态,智能手机、智能电视、智能音箱、智能手表均可作为AIoT平台控制中心,依托平台先进AI技术与语音交互技术,用户能够更加直接的与IoT设备交互。公司将持续研发创新、迭代相关产品,创建更好的用户场景,强化作为智能生活领先品牌优势,加强AIoT平台上设备间的智能互联体验,通过完善的AIoT平台生态,挖掘用户更多需求。

小米品牌专注先进技术研发,追求科技领域创新突破。2016年10月,公司推出小米MIX概念手机,全球首创全面屏手机;2019年9月,推出未来概念手机小米MIX Alpha,全球首款环绕屏手机,屏占比达到181%,小米MIX系列被法国蓬皮杜中心、芬兰设计博物馆、德国慕尼黑国际设计博物馆三大博物馆收藏。2019年11月,公司推出拍照旗舰小米CC9 Pro,为首部量产的1亿像素手机,拥有最高10倍混合光学变焦及最高50倍数字变焦,小米CC9 Pro尊享版在DXOMARK评分(由法国知名图像处理软件DxO公司推出),在相机、视频类别,在发布时,均为全球手机排名第一,其中相机评分与华为Mate30 Pro并列第一。

小米MIX Alpha

红米品牌依托互联网渠道优势,强调极致性价比,促进5G智能手机迅速普及。公司2019年12月,发布红米首款5G手机Redmi K30,售价1,999元,进入2,000元以内价格区间,几乎是目前发布的5G手机产品中的最低定价。相比vivo iQOO Pro 5G售价3,188元、华为荣耀V30 PRO 5G售价3,899元,分别低约1,200元、1,900元,除芯片不如对手,其他指标性能大部分更优。这是一款真正的“普及版”5G手机,手机普及才能带动网络普及、应用普及、资费降低等。

Redmi K30

公司在5G研发领域持续投入,利用互联网模式优势,把握5G带来的换机周期。公司公告,在2020年,将从中国开始到全球,推出至少10款5G智能手机。公司互联网渠道高效率的商业模式,最适合将5G技术向大众普及,尤其是考虑到5G技术初期高昂的物料价格,提供巨大的增长机会。红米Redmi K30 5G手机能比对手少1,200元以上,客观原因之一,是没有4G手机库存拖累,不用担心5G手机便宜了,库存的4G手机卖不出去,而要没有库存,那就必须真正实现没有中间渠道,这正是小米所擅长的,用极致性价比去反向塑造组织产业链条。

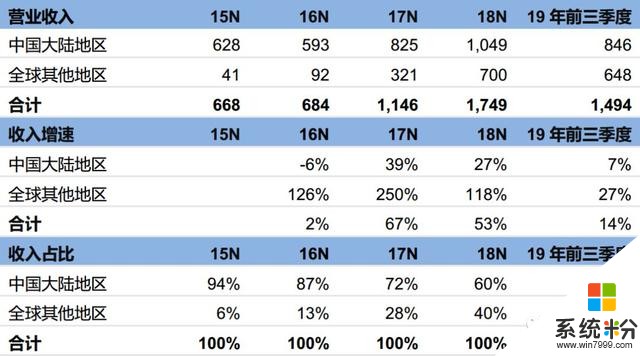

公司坚持国际化,将印度市场成功经验复制到印尼及西欧等其他重点市场,来自境外市场收入已占总收入的43%。根据Canalys数据,2019年Q3,公司智能手机出货量在40多个国家与地区中位列前五。根据IDC数据,公司智能手机在印度连续9个季度保持出货量第一。西欧市场,公司2019年Q3按智能手机出货量计排名第四名,出货量同比增长90.9%;在西班牙,智能手机出货量在公开渠道排名第一,并在整个市场位列第二,市场占有率22.9%,出货量同比增长63.7%。公司2019年继续开拓全球市场,2019年12月进入日本市场,发布在日本市场首款手机小米Note 10(小米CC9 Pro国际版),主打1亿像素拍照。

公司业务成功国际化(单位:亿元)

资料来源:公司公告、六合咨询

公司承诺硬件综合净利率不超过5%,互联网服务是主要利润来源

公司坚持做“感动人心、价格厚道”好产品,让全球每个人都能享受科技带来的美好生活。2018年5月,公司承诺,每年整体硬件业务(包括销售智能手机、IoT及生活消费产品)的综合净利率不超过5%,如有超出的部分,将回馈给用户。2019年Q3,公司硬件业务(包括智能手机、IoT与生活消费产品)综合净利润率为正,且低于1.0%。

公司积极布局“手机+AIoT”双引擎战略,互联网服务是主要利润来源。公司智能手机、IoT与生活消费产品、互联网服务收入,分别从2015年537亿、87亿、32亿,增至2018年1,138亿(+41.3%)、438.2亿(+86.9%)、160亿(+61.2%),分别增长1.1倍、4倍、3.9倍;2019年前三季度收入分别为913亿(+2.9%)、426亿(+47.5%)、142亿(+18.7%),三大业务板块保持增长,整体收入增速为14.5%。

公司智能手机多品牌策略取得不错效果,小米品牌专注先进技术、中高端市场、线上线下融合新零售渠道,Redmi品牌追求极致性价比,并专注在线渠道。公司智能手机业务,2019年前三季度收入增速仅为2.9%,相较于2018年前三季度收入增速55.3%,显著减缓。目前正值4G向5G切换的过渡时期,公司积极把握5G技术广泛应用带来的市场机会,保持稳健经营的策略,将带动智能手机业务恢复高速增长。

公司持续丰富IoT产品组合,收入规模快速增长。公司IoT与生活消费产品持续丰富,不断增强产品间的互联互通,提升用户体验,IoT业务2018年开始向全球扩张,进军海外市场。截至2019年9月,公司IoT平台已连接IoT设备数(不包括智能手机及笔记本电脑)达到2.1亿(+62%)。IoT与生活消费产品收入增速,2016~2018年、2019年前三季度,收入增速分别为42.9%、88.9%、86.9%、47.5%。

公司互联网服务业务盈利能力较强,毛利率多年保持在60%以上。公司互联网业务持续多元化,2019年Q3,中国大陆广告及游戏以外的互联网服务收入,包括有品电商、金融科技、电视互联网服务、海外互联网服务所产生的收入,对互联网服务总收入的贡献占比达到37.2%,同比增长87.8%。公司互联网服务保持高毛利率,2015~2018年、2019年前三季度分别为64.8%、65.5%、60.2%、64.4%、65.2%,为公司重要的利润来源,对应毛利占总毛利比例分别为43.7%、49.0%、39.3%、46.3%。

公司主业收入(单位:亿元)

资料来源:公司公告、六合咨询

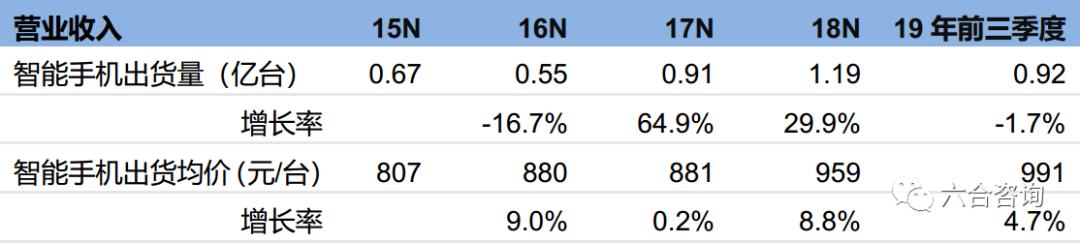

公司智能手机出货量总体保持增长趋势,小米品牌向中高端拓展取得不错效果。公司智能手机出货量,从2015年0.67亿台,增至2018年1.19亿台(+29.9%),3年增长近1倍;2019年前三季度出货量0.93亿台(-1.7%),相较2018年同期有所下降,主要受中国市场竞争激烈影响。公司智能手机产品逐步走向高端,智能手机出货均价(智能手机业务收入/智能手机出货量)逐年走高,从2015年807元,增至2018年959元、2019年前三季度991元。

公司智能手机出货情况

资料来源:公司公告、六合咨询

公司智能手机出货量遭遇瓶颈,5G+AIoT带来发展机遇

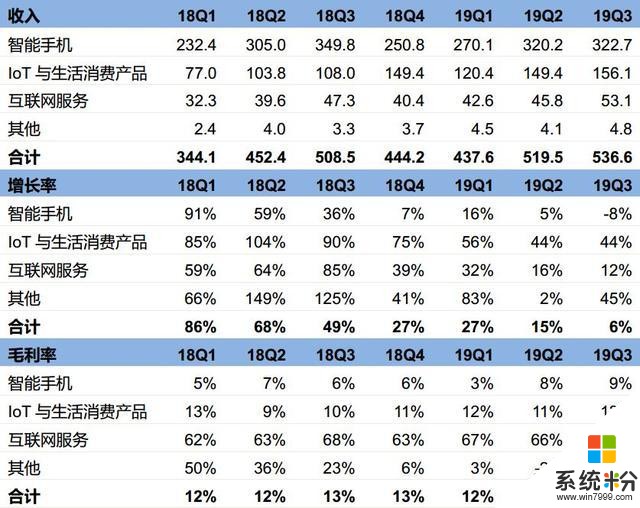

公司智能手机业务增长承压,IoT与生活消费产品保持高增长。2019年Q3,公司总收入537亿(+6%),其中智能手机、IoT与生活消费产品、互联网服务收入分别为323亿(-8%)、156亿(+44%)、53亿(+12%),对应毛利率分别为9%、13%、63%。

公司分业务季度收入情况(单位:亿元)

资料来源:公司公告、六合咨询

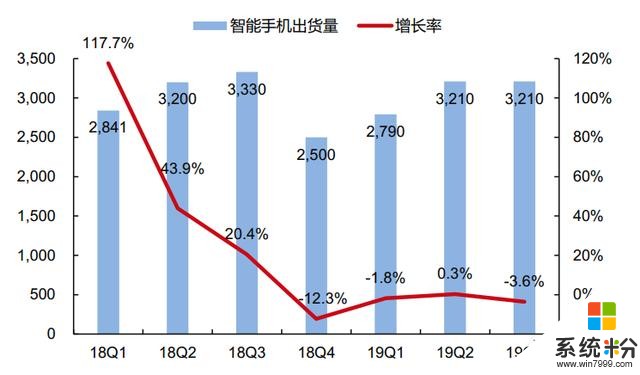

公司智能手机出货量遭遇瓶颈,稳健经营迎接5G技术带来市场机遇。公司2019年Q3智能手机销量3,210万部(-3.6%),根据Canalys的统计,2019年Q3公司全球智能手机出货量市场占有率为9.2%,排名第四。目前处于4G向5G切换过渡时期,特别是在竞争激烈的中国市场,公司2019年采取稳健经营策略,保证健康现金流及合理库存水平,持续提升盈利能力,把握5G技术广泛应用带来的市场机会。

公司智能手机季度出货量(单位:万台)

资料来源:公司公告、六合咨询

小米品牌专注先进技术研发、立足中高端市场,红米品牌持续提供追求极致性价比的产品。根据Canalys数据,红米Note 7(1,099元)是2019年Q3按全球出货量计算,销量最高的中国品牌手机。2019年8月,公司发布红米Note 8(999元)、红米Note 8 Pro(1,399元);2019年9月,发布红米8A(699元)、红米K20 Pro尊享版(2,699元);2019年10月,发布红米8(799元),建构从入门机型到旗舰机型,涵盖各价格段的完整红米品牌产品线。

公司智能电视业务在中国大陆及境外市场,保持领先地位。公司智能电视全球出货量,2019年Q3为310万台(+59.8%)。根据公告引用奥维云网数据,小米电视在2019年Q3出货量排名中国大陆电视出货量第一,市场占有率16.9%。公司在全球拓展智能电视业务,2019年Q3,排名全球电视出货量前五。公司继续延伸高端电视产品线,2019年11月,发布小米电视5、小米电视5 Pro,其中小米电视5 Pro采用运动补偿、HDR10+(显示终端领域开放技术标准,能够增强视频画质,且无需额外成本)等系列高端旗舰技术,展现高画质。

小米电视5 Pro

公司将大家电作为AIoT策略的重要元素,持续迭代笔记本电脑。公司强调大家电设计与智能体验,并着力推动智能家居互联互通。公司先后推出米家空调(2018年7月)、米家洗衣机(2018年12月),并在2019年10月发布米家冰箱,进一步扩大在大家电领域布局。公司2016年进军笔记本电脑领域,2019年10月,迭代推出红米RedmiBook 14锐龙版、小米笔记本15 Pro。

米家冰箱

公司持续丰富IoT产品组合,满足用户多元化需求。公司在2014年7月成功推出小米手环后,2019年11月推出新穿戴式产品小米手表。小米手表搭载独立的eSIM(将传统SIM卡直接嵌入到设备芯片,无需插入物理SIM卡),并结合专用操作系统MIUI For Watch。根据奥维云网数据,截至2019年前三季度,公司米家新风机在中国市场,在线品牌销量、单品销量、单品销售额排名第一;同时,小米净水器,在线销售额在中国市场排名第二。

小米手表

公司用户基数持续增长,带动互联网服务收入稳步增长。2019年Q3,MIUI月活用户数2.9亿(+29.9%),其中中国大陆地区,MIUI月活跃用户数1.1亿,与2018年同期持平。公司互联网服务收入,2019年Q3为53亿(+12.3%),其中广告业务收入29亿(-9%),主要因为预装收入降低,由2018年8.3亿降至3.8亿,广告客户转向非预装类广告;游戏收入8亿(+26%);其他互联网增值服务收入达人民币16亿元(+78.2%),主要受益于金融科技业务、有品电商平台收入迅速增长,其中金融科技业务受益于消费贷款业务的快速增长,收入10亿(+91.2%)。

公司坚持“手机+AIoT”双引擎战略,AI与IoT平台生态不断壮大。截至2019年9月,公司IoT平台已连接IoT设备数(不包括智能手机、笔记本电脑)达到2.1亿(+62%),拥有5件及以上连接IoT平台设备(不包括智能手机、笔记本电脑)用户增至350万(+79%),人工智能助理“小爱同学”月活用户数0.58亿(+69%),同时,米家APP月活用户数0.32亿,其中非小米智能手机用户占比63%。

公司AIoT平台情况(单位:亿)

资料来源:公司公告、六合咨询

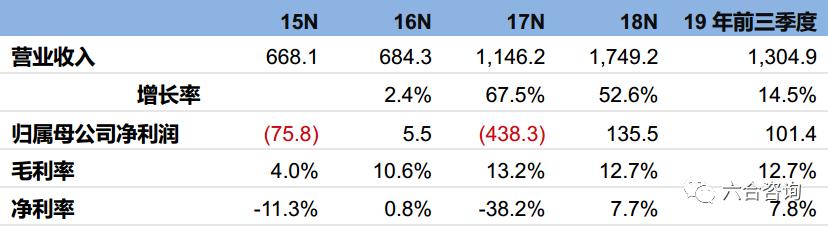

公司收入保持高速增长,2019年前三季度首次实现盈利

总收入:2015~2018年、2019前三季度,分别为668.1亿、684.3亿(+2.4%)、1,146.2亿元(+67.5%)、1,749.2亿元(+52.6%)、1,304.9亿元(+14.5%)。

归属母公司净利润:2015~2018年、2019前三季度,分别为-75.8亿、5.5亿、-438.3亿、135.5亿、101.4亿。

毛利率:2015~2018年、2019前三季度,分别为4.0%、10.6%、13.2%、12.7%、12.7%。

净利率:2015~2018年、2019前三季度,分别为-11.3%、0.8%、-38.2%、7.7%、7.8%。

公司历年财务简表(单位:亿元)

资料来源:公司公告、六合咨询

公司多元业务协同发展,盈利能力显着提升

智能手机:2015~2018年、2019前三季度,该业务收入分别为537.2亿、487.6亿(-9.2%)、805.6亿(+65.2%)、1,138.0亿(+41.3%)、913.0亿(+2.9%),毛利率分别为3.3%、5.7%、8.8%、6.2%、7.0%。

IoT与生活消费产品:2015~2018年、2019前三季度,该业务收入分别为86.9亿、124.2亿(+42.9%)、234.5亿(+88.9%)、438.2亿(+86.9%)、425.9亿(+47.5%),毛利率分别为1.9%、10.1%、8.3%、10.3%、12.0%。

互联网服务:2015~2018年、2019前三季度,该业务收入分别为32.4亿、65.4亿(+101.8%)、99.0亿(+51.4%)、159.6亿(+61.2%)、141.5亿(+18.7%),毛利率分别为64.8%、65.5%、60.2%、64.4%、65.2%。

公司主业收入(单位:亿元)

资料来源:公司公告、六合咨询

公司合并利润表(单位:亿元)

资料来源:公司公告、六合咨询

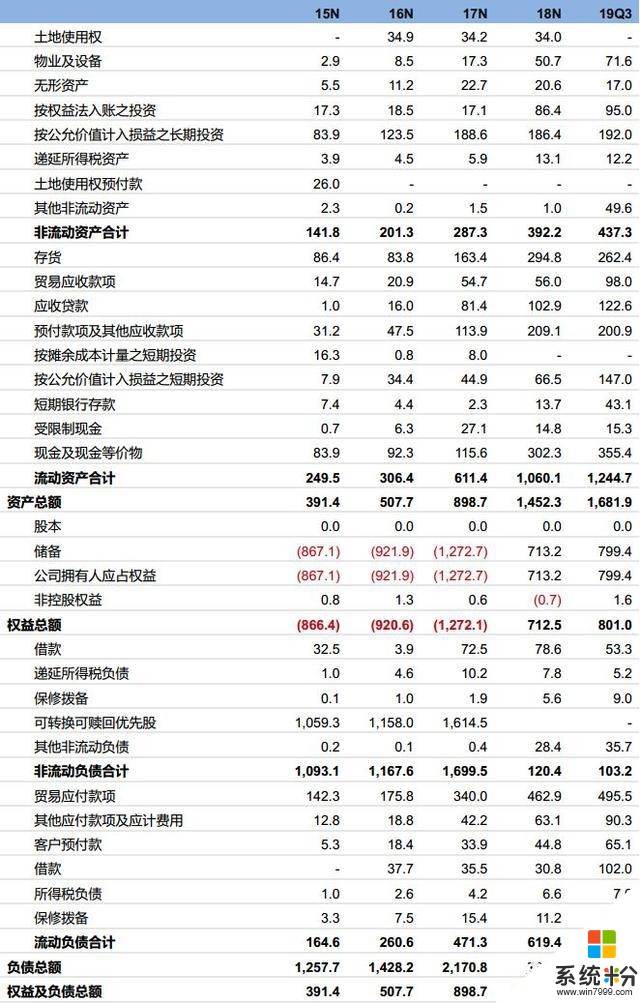

公司合并资产负债表(单位:亿元)

资料来源:公司公告、六合咨询

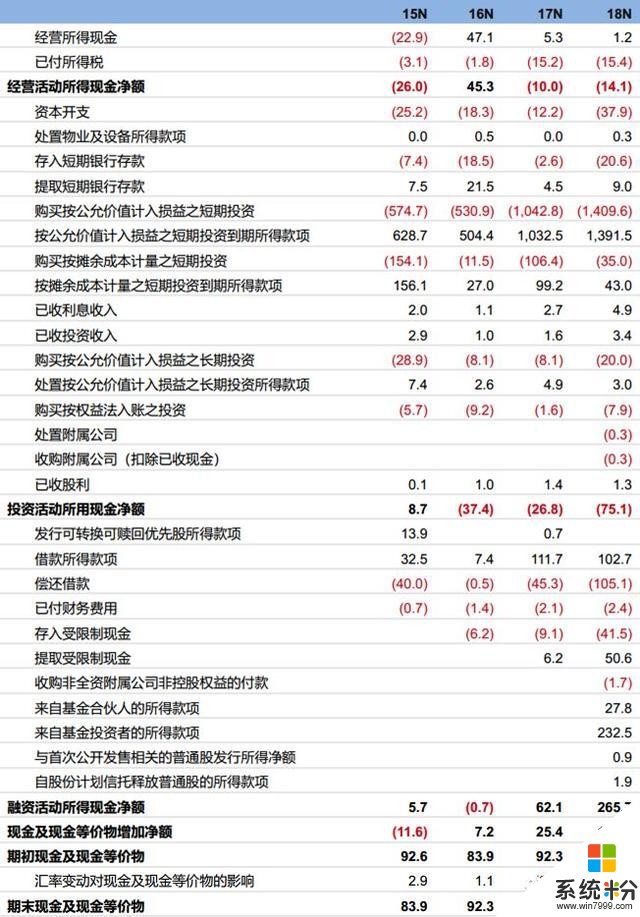

公司合并现金流量表(单位:亿元)

资料来源:公司公告、六合咨询

注:公司未披露2019年Q3合并现金流量表

相关研报:

【万字长文】九宇资本赵宇杰:5G开启新周期,进入在线世界的大航海时代|GBAT 2019 大湾区5G峰会

【年度观察2019系列】第23期:拼多多占据国内社交电商龙头,打造商品“上下行”产销一体化渠道,致力开创新电商模式

【年度观察2019系列】第22期:美团以“吃”为核心,构建本地生活服务超级平台

【年度观察2019系列】第21期:腾讯占据国内社交与游戏市场霸主,布局产业互联网打造新增长引擎

【年度观察2019系列】第20期:阿里构建新商业操作系统,引领创造数字经济时代新商业文明

【年度观察2019系列】第19期:华为全面布局“5G+AI”,迎接万物互联网时代

【年度观察2019系列】第18期:Facebook构建多维度社交产品矩阵,开源AI硬件打造产业基础设施

【年度观察2019系列】第17期:谷歌占据全球搜索与广告市场霸主,“AI优先”打开新成长空间

【年度观察2019系列】第16期:亚马逊坚持长期主义,打造万税帝国

【年度观察2019系列】第15期:微软大象跳舞,借云计算重获辉煌

【年度观察2019系列】第14期:苹果软硬件结合构建护城河,可穿戴设备将成第二大硬件品类,附电话会议纪要

【年度观察2019系列】第13期:行业完结篇,5G推动移动互联网提速换挡,短视频、直播电商、下沉市场亮点频现

【年度观察2019系列】第12期:新消费时代到来,洞察电商消费新趋势

【年度观察2019系列】第11期:深挖美团点评数据,洞察消费新趋势

【年度观察2019系列】第10期:新时代消费被重新定义,世界级中国品牌崛起

【年度观察2019系列】第9期:华为生态体系不断完善,“5G+国产替代” 打开产业链公司想象空间

【年度观察2019系列】第8期:比特币第三次减半在即,区块链孕育新机遇,附中本聪论文《比特币白皮书:一种点对点的电子现金系统》

【年度观察2019系列】第7期:全球5G商用持续推进,开启万物互联网时代

【年度观察2019系列】第6期:5G开启产业新周期,终端创新迭代升级

【年度观察2019系列】第5期:短视频领跑泛娱乐领域,5G带来视频产业新机遇

【年度观察2019系列】第4期:手游出海、云游戏、VR/AR游戏、BattlePass、区块链多点开花,引领游戏新方向

【年度观察2019系列】第3期:电商发展模式求变,直播电商异军突起

【年度观察2019系列】第2期:技术变革引领用户注意力转移,新广告浪潮蓄势待发

【年度观察2019系列】第1期:移动互联网发展趋于稳定,5G开启新周期

【珍藏版】六合宝典:300家明星公司全景扫描,历时3年,210万字超5,000页,重磅推荐

九宇资本赵宇杰:九宫格分析法,语数外教育培训领域的道与术

九宇资本赵宇杰:抓住电子烟这一巨大的趋势红利,抓住产业变革中的变与不变

【重磅】22位“90后”2万字回乡见闻录,讲述他们眼中的中国县城、乡镇、农村

六合君3周岁生日,TOP 60篇经典研报重磅推荐

下午茶,互联网世界的三国杀

5G助推AR开启新产业周期,AR眼镜开启专用AR终端时代

新商业基础设施持续丰富完善,赋能新品牌、新模式、新产品崛起,打造新型多元生活方式

【重磅】得到:抓住知识服务本质,信用构建增长飞轮,以肉眼可见速度持续进化

【重磅】中国新经济龙头,赴港赴美上市报告合辑20篇

【珍藏版】六合宝典:200家明星公司全景扫描,历时2年,150万字超3000页,重磅推荐

知识服务+付费+音频,开启内容生产新的产业级机遇,知识经济10年千亿级市场规模可期

从APP Store畅销榜4年更替,看内容付费崛起

新三板,我们有个九宇会家族

新三板破万思考:新三板日交易量10年100倍?

九宇资本赵宇杰:科技改变消费,让生活更美好|2017 GNEC 新经济新消费峰会

九宇资本赵宇杰:创业时代的时间法则,开发用户平行时间|2016 GNEC新经济新智能峰会

九宇资本赵宇杰:互联网引领新经济,内容创业连接新生态|2016 GNEC 新经济新营销峰会

小米集团(港股拟IPO):性价比为王,“铁人三项”助力打造科技界的无印良品

华为:三十余年艰苦奋斗,从追赶者,到引领者,打造中国科技闪亮名片

大疆创新:全球无人机行业领军品牌,占据消费级无人机市场七成份额

Waymo:Alphabet旗下全球领先自动驾驶技术公司,累计路测里程超过1,600万公里

Lyft(NASDAQ:LYFT):抓住网约车场景,深度布局自动驾驶生态

优步(NYSE:UBER):全球最大共享出行服务商,覆盖63个国家,多元化发展效果初显

神州优车(838006):国内B2C专车出行服务领导者,致力于重塑人车生态圈

蔚来汽车(NYSE:NIO):中国高端电动汽车行业开拓者,专注极致用户体验,打造“中国版特斯拉”

HoloLens:微软登顶全球最高市值公司,押注HoloLens,布局下一代计算平台

Aibo机器狗:索尼旗下智能机器宠物,时隔12年重返市场,模拟真实养宠体验

九号机器人:打造小米九号平衡车爆款,电动滑板车拓展成长空间

石头科技(科创板拟IPO):专注智能扫地机器人,借力小米生态链快速爆发,自有品牌成功崛起

狗尾草:瞄准人工智能IP化变现渠道,打造每个人专属的AI虚拟生命

智能音箱:物联网时代智能家居新入口,开启AI语音交互时代,2018年Q3全球出货量2,270万台

佳禾智能(拟IPO):为小米、喜马拉雅提供智能音箱代工生产服务,引领电声产品智能化演进之路

商汤科技:中国智能视觉领域龙头企业,立足自主研发深度学习平台,推动原创AI技术赋能百业

捷通华声(837791):联合清华大学资源,发力人工智能,累计服务3亿用户

万魔声学:小米生态链之小米耳机制造商,联合周杰伦发力自主品牌,拟控股A股上市公司共达电声

【新物种】猫王收音机:从卖硬件到卖生活方式,以工匠精神打造音频领域全球一流文化品牌

科沃斯机器人(拟IPO):全球知名家庭服务机器人制造商,主导制定多项国家标准、国际标准,国内市场份额长期领先

诚迈科技(拟IPO):踏移动互联及物联网红利,争国际一流移动智能终端软件外包服务提供商

盯盯拍(870280):打造车的“眼”,构建“眼睛+连接+大脑”的智能出行生态

火乐科技:智能微投领军者,打造“硬件+软件+内容”的家庭娱乐生态

凯迪威(834509.OC)—借力人工智能,构建“智能+”儿童科技生态圈

请务必阅读免责声明与风险提示

相关资讯

- ·5年500亿元!小米AIoT战略升级,率先打造5G万物互联

- ·5G赋能万物互联,这次小米五年将投入500亿!

- ·心系武汉、捐赠口罩等物资,小米发挥互联网公司优势火速支援

- ·5G打通万物互联!小米智能产品加大创新:满足消费者的一切需求

- ·OPPO未来科技大会正式举行:万物互融新生态

- ·雷军:小米已清仓4G手机,全力转5G;美团成中国第三大互联网公司

- ·小米生态吸引力、扩容力加强,"5G+AIoT"战略迎来大发展

- ·华为在英国宣布2000万英镑投资计划:加速发展HMS手机生态

- ·华为第二,小米第四,5大国际手机品牌出炉网友:厉害了我的国产

- ·小米加紧推动下一个超级互联网,追加500亿是不是很震撼